そもそもドルコスト平均法がよくわからない

複利って実際どうなの?

そんなご意見をいただきました。

どうしてドルコスト平均法なのか

そもそもドルコスト平均法ってなに

ここから考えていきたいと思います。

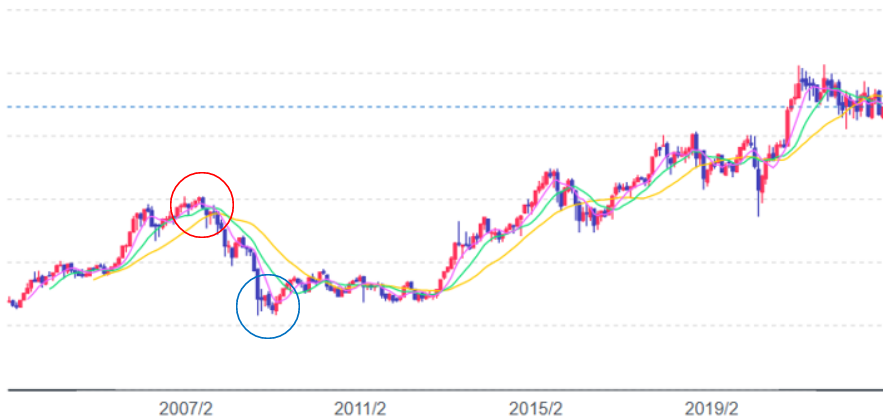

上図は日経平均です。

みんなが恐れるのは

〇赤丸で買ってしまって

ずるずると含み損を抱えてしまうことですよね

実際この日経平均でも値を戻すまでに

10年近くかかっています。

できれば〇青丸で買いたい

ぼくだってそう思います。

残念ながら相場は

読めないものと

考えてください。

相場が読めないことを知っているからこそ

できる投資法があります。

それでは考えていきましょう。

投資を始めました。

一番きついことってなんでしょうか?

余剰資金を全部投資した直後に〇〇ショック!

きついですよね。

上図みたいなことにならないなんて

誰にもわかりません。

ではどうすればいい?

毎月コツコツ買っていきます。

分けて買うことで

高いところで買ってしまうけど

安いところでも買うことができる。

最初のチャートでは全体が見えていたので

底で買えるんじゃないかなんて

考えてしまいますが

この画像ではまだ下がりそうな気さえします。

毎月コツコツ買うことで

高いところで買ってしまっているけど

安いところでも買うことができる。

結果として取得単価を

平均値にすることができる。

これがドルコスト平均法なんです。

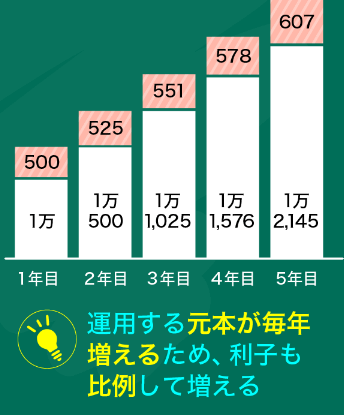

次に複利です。

金利には二つの種類があって

単利、それと複利です。

単利

運用した元本に対してのみ、

同額の利子が付く

複利

運用する元本に年々増えた利子を

組み入れた分に対して利子が付く

ちょっとわかりづらいですね

単利のイメージはこうです。

次に複利のイメージ

利子にも利子が付く。

そうやって雪だるま式に

お金が増えていくのが複利です。

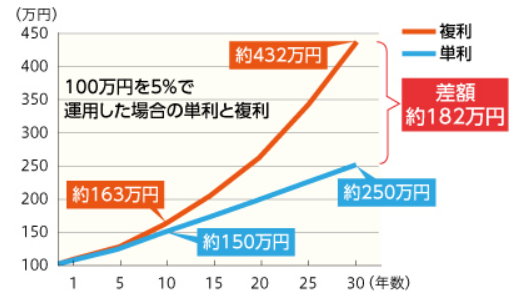

並べてみれば一目瞭然ですね。

できるだけ早くから投資

できるだけ長く投資

こう言われるのもわかりますよね。

アメリカでは一般的らしいのですが

ジャックとジルというお話があります。

弟のジャックは大学に進学せずに

18歳から働き、年に50万円ずつ

8年間投資を続けました。

投資総額は400万円です。

そのあとは追加投資はなく

放置しています。

姉のジルは大学に進学し、医者になり

26歳から40年間、

50万円ずつ投資しました。

投資総額は2000万円です。

投資対象は二人とも同じ銘柄で、

年率は10%とします。

S&P500の平均年率も

これくらいなんで現実的ですね。

ここからが焦点です。

二人の65歳時点での

資産はどうなっている?

弟のジャックの投資額は400万円

姉のジルの投資額は2000万円

お話としてはなんとなく予想できますよね。

でも、投資額が全然違うし…

そう考えますよね。

ということで結果は

弟ジャック 2億5878万円

姉ジル 2億2129万円

ジャックのほうが投資額は

少ないにもかかわらず

最終的に手にした額が多かったのです。

決め手は8年早く投資を始めたこと。

これが複利の力です。

最後まで読んでいただいて

ありがとうございます。

ぼくのTwitterでは資産形成に関する

つぶやきを毎日更新中です!

公式LINEでも

・SNS以上に踏み込んだ情報

・公式LINEでしか見られない内容

なんかを発信しています!

まだ登録されていない方は

コメント